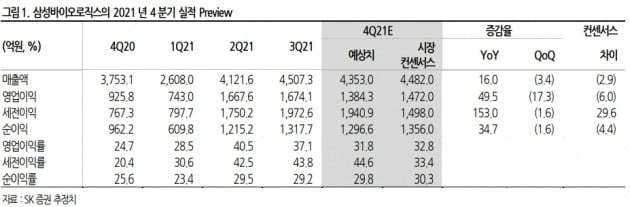

“삼성바이오로직스, 작년 4분기 영업익 감소 예상”

삼성바이오로직스의 작년 4분기 매출은 4353억원, 영업이익은 1384억원으로 추산했다. 각각 전년 동기 대비 16%, 49.5% 늘 것이란 예상이다.

다만 3분기에 비해서는 감소할 것으로 봤다. 공장 가동률 감소의 영향이다. 이달미 연구원은 “3분기에는 1~3공장 완전(풀) 가동으로 깜짝 실적(어닝 서프라이즈)을 기록했으나, 4분기에는 1~2공장 완전 가동, 3공장은 거의(near) 완전 가동으로 분기별 가동률이 소폭 하락할 것”이라고 했다.

특별상여금 지급 및 5~6공장 부지선정에 따른 컨설팅비 등 부대비용도 인식될 것으로 봤다. 삼성바이오로직스는 작년 12월29일 인천 송도 약 10만평의 5~6공장 부지에 대해 우선협상대상자로 선정됐다. 이 부지에 4260억원을 투자했고, 오는 4월 토지매매계약을 맺게 된다. 5~6공장에서는 백신 세포치료제 유전자치료제 등이 생산될 예정이다.

올해 매출은 전년 대비 25.5% 증가한 1조9565억원을 예상했다. 회사가 기존 공장의 효율성을 개선, 최대 생산량이 조금씩 늘어날 것이란 전망이다.

3공장이 완전가동 되면서 매출 성장세를 이끌 것으로 봤다. 4공장도 올해 말부터 가동이 되지만 본격 매출 기여는 내년에 이뤄질 것이란 판단이다.

-

기사 스크랩

-

공유

-

프린트

!["한국 가면 꼭 들러야할 곳"…3대 쇼핑성지 '올·무·다' 잭팟 [설리의 트렌드 인사이트]](https://timg.hankyung.com/t/560x0/photo/202405/01.36761565.1.jpg)

![임영웅, 리허설 소음도 조심조심…참외 선물까지 돌렸다 [연계소문]](https://timg.hankyung.com/t/560x0/photo/202405/03.30741067.3.jpg)