[바이오번역 한경바이오인투] “티앤엘, 해외 매출 등 모멘텀 본격화…올해 주목해야”

페이지 정보

작성자바이오인투 작성일 21-04-06 08:29본문

<한경바이오인투는 (주)한국경제신문이 운영하는 제약, 임상, 의학, 약학 분야에 특화된 바이오산업 전문 번역업체입니다.>

신한금융투자 분석

신한금융투자는 5일 티앤엘(59,300 -1.17%)에 대해 올해 해외 매출의 고성장과 신사업 성과의 가시화로 주가 상승이 가능할 것이라고 전망했다. 투자의견 ‘매수’와 목표주가 9만8000원을 제시했다.

티앤엘은 지난해 11월 코스닥 시장에 상장한 창상피복재 기업이다. 창상피복재는 상처를 보호하거나 오염을 방지하고, 삼출액의 흡수 출혈 등을 막는 의료기기다. 회사는 최근 창상피복재인 하이드로콜로이드를 기반으로 한 '트러블(여드름 등) 케어'로 시장을 확대했다.

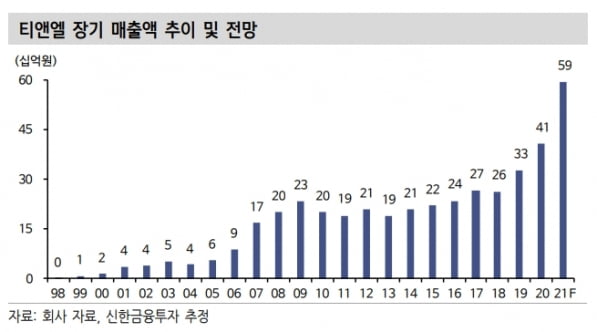

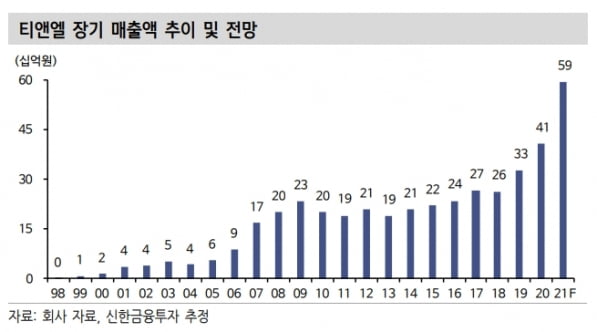

회사의 매출은 최근 5년간 연평균 13%씩 성장하고 있다. 수익성이 높은 제품의 특성상, 매년 20% 이상의 영업이익률을 기록하고 있다는 설명이다.

티앤엘은 지난해 11월 코스닥 시장에 상장한 창상피복재 기업이다. 창상피복재는 상처를 보호하거나 오염을 방지하고, 삼출액의 흡수 출혈 등을 막는 의료기기다. 회사는 최근 창상피복재인 하이드로콜로이드를 기반으로 한 '트러블(여드름 등) 케어'로 시장을 확대했다.

회사의 매출은 최근 5년간 연평균 13%씩 성장하고 있다. 수익성이 높은 제품의 특성상, 매년 20% 이상의 영업이익률을 기록하고 있다는 설명이다.

이동건 연구원은 올해부터 '트러블 케어 패치'의 해외 매출이 급격히 늘어날 것으로 봤다. 티앤엘은 2018년부터 제조업자개발생산(ODM) 형태로 미국에 트러블 케어 패치 제품을 공급하고 있다.

이 연구원은 “최근 아마존닷컴 CVS 타겟 등 주요 유통망에 진출하면서 매출이 본격적으로 늘고 있다”며 “2018년 95억원에 불과했던 하이드로콜로이드 매출은 지난해 211억원까지 늘었고, 올해는 360억원으로 전년 대비 70.6% 늘어날 것”이라고 추산했다. 이어 “이중 해외 매출 비중은 약 65%(236억원)로, 창상피복재 매출에서 처음으로 수출이 내수 매출을 뛰어넘을 것”이라고 예상했다.

하이드로콜로이드는 수익성이 높아 실적에 긍정적이란 판단이다. 이 연구원은 “티앤엘의 하이드로콜로이드 제품은 경쟁사들 대비 높은 기술 경쟁력을 바탕으로 높은 단가를 유지하고 있다”며 “이를 바탕으로 약 25~30% 수준의 영업이익률을 기록 중”이라고 말했다.

신제품 출시로 신사업의 주가 상승동력(모멘텀)도 본격화될 것으로 봤다. 이 연구원은 “올해 스마트 패치, 마이크로니들 기반 화장품 출시가 예상되며, 중장기적으로는 필러 등 경피약물전달시스템(TDDS)으로의 확장도 이뤄질 예정”이라고 했다.

이 연구원은 “최근 아마존닷컴 CVS 타겟 등 주요 유통망에 진출하면서 매출이 본격적으로 늘고 있다”며 “2018년 95억원에 불과했던 하이드로콜로이드 매출은 지난해 211억원까지 늘었고, 올해는 360억원으로 전년 대비 70.6% 늘어날 것”이라고 추산했다. 이어 “이중 해외 매출 비중은 약 65%(236억원)로, 창상피복재 매출에서 처음으로 수출이 내수 매출을 뛰어넘을 것”이라고 예상했다.

하이드로콜로이드는 수익성이 높아 실적에 긍정적이란 판단이다. 이 연구원은 “티앤엘의 하이드로콜로이드 제품은 경쟁사들 대비 높은 기술 경쟁력을 바탕으로 높은 단가를 유지하고 있다”며 “이를 바탕으로 약 25~30% 수준의 영업이익률을 기록 중”이라고 말했다.

신제품 출시로 신사업의 주가 상승동력(모멘텀)도 본격화될 것으로 봤다. 이 연구원은 “올해 스마트 패치, 마이크로니들 기반 화장품 출시가 예상되며, 중장기적으로는 필러 등 경피약물전달시스템(TDDS)으로의 확장도 이뤄질 예정”이라고 했다.

그는 “신제품 출시는 실적 측면에서도 긍정적일 뿐만 아니라, 웨어러블 플랫폼 기업으로 도약한다는 측면에서 추가적인 가치(밸류에이션 프리미엄)로 작용할 것”이라고 판단했다.

이 연구원은 “현 주가에서의 상승여력은 63%로, 올해 티앤엘의 주가 모멘텀을 감안하면 주목할 시점”이라며 “해외 수주잔고를 감안하면 현 추정치를 웃도는 해외 매출이 기대되고, 신사업 진출에 따른 밸류에이션 프리미엄도 가능해 목표주가 이상의 주가 상승도 가능할 것”이라고 했다. 김예나 기자 yena@hankyung.com

김예나 기자 yena@hankyung.com

ⓒ 한경닷컴, 무단전재 및 재배포 금지이 연구원은 “현 주가에서의 상승여력은 63%로, 올해 티앤엘의 주가 모멘텀을 감안하면 주목할 시점”이라며 “해외 수주잔고를 감안하면 현 추정치를 웃도는 해외 매출이 기대되고, 신사업 진출에 따른 밸류에이션 프리미엄도 가능해 목표주가 이상의 주가 상승도 가능할 것”이라고 했다.

관련링크

댓글목록

등록된 댓글이 없습니다.