[바이오번역 한경바이오인투] “휴메딕스, 올해 매출·수익 모두 늘 것…성장 방향 긍정적”

페이지 정보

작성자바이오인투 작성일 21-07-01 08:58본문

<한경바이오인투는 (주)한국경제신문이 운영하는 제약, 임상, 의학, 약학 분야에 특화된 바이오산업 전문 번역업체입니다.>

DS투자증권 분석

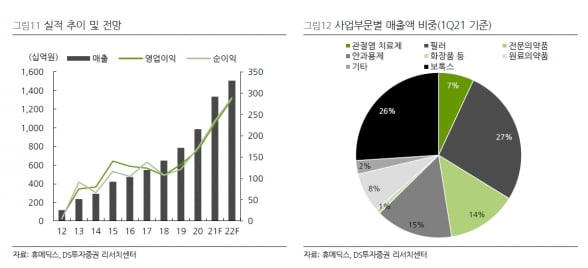

DS투자증권은 1일 휴메딕스(35,550 +2.30%)에 대해 매출과 수익이 모두 늘어날 것이라고 전망했다. 올해 미용 제품군의 확대와 함께 필러·톡신 사업의 성장세가 이어질 것이란 판단이다.

새로운 현금창출원(캐시카우)과 차세대 후보물질(파이프라인)도 확보해 성장 방향성도 긍정적이라고 봤다. 투자의견 ‘매수’와 목표주가 4만5000원을 제시했다.

목표주가는 올해 예상실적 기준 주당순이익(EPS) 1998원에 기존 목표배수(Target multiple) 22.5배를 적용했다.

새로운 현금창출원(캐시카우)과 차세대 후보물질(파이프라인)도 확보해 성장 방향성도 긍정적이라고 봤다. 투자의견 ‘매수’와 목표주가 4만5000원을 제시했다.

목표주가는 올해 예상실적 기준 주당순이익(EPS) 1998원에 기존 목표배수(Target multiple) 22.5배를 적용했다.

지현 연구원은 휴메딕스가 올해 1334억원의 매출과 229억원의 영업이익을 낼 것으로 추정했다. 2020년 대비 각각 35.5%와 37.5% 늘어난 수치다.

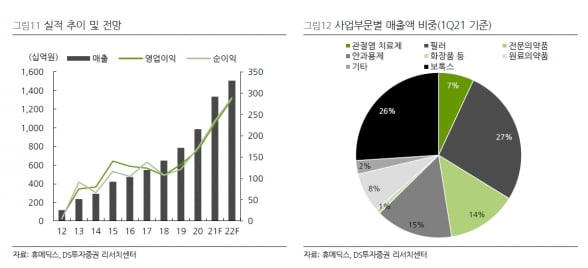

휴메딕스는 미용 제품군을 꾸준히 늘려가고 있다. 이 연구원은 “회사는 관절염치료제 전문의약품(ETC) 레이저장비 백신 등 다양한 제품군을 추가하면서, 종합 에스테틱 기업으로 성장 중”이라며 “필러·톡신 사업에 이어 자회사 휴온스메디칼의 피부미용 의료기기 매출도 확보했다“고 했다.

필러 사업도 성장을 지속할 것으로 봤다. 올해 필러 매출은 ‘리볼라인’ 필러의 선전으로 전년 대비 25.0% 늘어날 것이란 추산이다. 톡신 매출도 동반 성장할 것으로 예상했다. 이 연구원은 “톡신은 필러와 묶음(패키지)으로 판매되는 만큼, 필러의 수요 확대에 따라 매출도 늘어날 것”이라고 했다. 필러와 톡신의 올해 평균 분기 매출은 각각 30억원 이상으로 추산했다.

휴메딕스는 미용 제품군을 꾸준히 늘려가고 있다. 이 연구원은 “회사는 관절염치료제 전문의약품(ETC) 레이저장비 백신 등 다양한 제품군을 추가하면서, 종합 에스테틱 기업으로 성장 중”이라며 “필러·톡신 사업에 이어 자회사 휴온스메디칼의 피부미용 의료기기 매출도 확보했다“고 했다.

필러 사업도 성장을 지속할 것으로 봤다. 올해 필러 매출은 ‘리볼라인’ 필러의 선전으로 전년 대비 25.0% 늘어날 것이란 추산이다. 톡신 매출도 동반 성장할 것으로 예상했다. 이 연구원은 “톡신은 필러와 묶음(패키지)으로 판매되는 만큼, 필러의 수요 확대에 따라 매출도 늘어날 것”이라고 했다. 필러와 톡신의 올해 평균 분기 매출은 각각 30억원 이상으로 추산했다.

회사는 새로운 현금창출원(캐시카우)도 확보했다. 1회용 인공눈물(완제품) 위탁생산(CMO) 사업이다. 매출은 올해부터 본격적으로 반영될 예정이다. 작년 3분기 CMO를 시작해, 4분기부터 매출이 인식됐다. 올 1분기에는 약 30억원의 매출을 냈다. 올해 1회용 인공눈물과 안과용제 사업 매출은 각각 100억원, 131억원으로 추정했다.

이 연구원은 “1회용 인공눈물 수요가 지속되면서 안과용제 사업 매출 비중은 10%까지 늘어날 것“이라며 ”휴메딕스는 히알루론산 성분 외 다양한 성분들을 접목시킨 안과용제를 개발하면서 사업영역을 확대해 나갈 계획이어서, 안과용제 사업이 회사의 신규 캐시카우가 될 것“이라고 판단했다.

차세대 후보물질(파이프라인)인 헤파린나트륨 원료의약품도 새로운 실적 상승동력(모멘텀)이 될 것으로 기대했다. 매출은 내년부터 반영될 것이란 예상이다. 휴메딕스는 연내 헤파린나트륨 원료의약품의 국내 판매 허가를 받을 예정이다. 허가를 받으면 국내에서 유일하게 헤파린나트륨 성분을 생산하는 기업이 된다.

이 연구원은 “1회용 인공눈물 수요가 지속되면서 안과용제 사업 매출 비중은 10%까지 늘어날 것“이라며 ”휴메딕스는 히알루론산 성분 외 다양한 성분들을 접목시킨 안과용제를 개발하면서 사업영역을 확대해 나갈 계획이어서, 안과용제 사업이 회사의 신규 캐시카우가 될 것“이라고 판단했다.

차세대 후보물질(파이프라인)인 헤파린나트륨 원료의약품도 새로운 실적 상승동력(모멘텀)이 될 것으로 기대했다. 매출은 내년부터 반영될 것이란 예상이다. 휴메딕스는 연내 헤파린나트륨 원료의약품의 국내 판매 허가를 받을 예정이다. 허가를 받으면 국내에서 유일하게 헤파린나트륨 성분을 생산하는 기업이 된다.

헤파린나트륨은 혈액 항응고제 성분이다. 돼지 내장에서 추출한 후 가공을 통해 생산한다. 연고제 화장품 패치 등 다양한 분야에 활용할 수 있다. 이 연구원은 “현재 세계 약 90%가 중국산 헤파린나트륨에 의존하고 있다”며 “글로벌 원료의약품 시장에서도 큰 경쟁력이 있을 것”이라고 했다.

내년 헤파린나트륨 원료의약품 매출은 1506억원, 영업이익은 286억원으로 이 연구원은 추산했다. 김예나 기자

김예나 기자

ⓒ 한경닷컴, 무단전재 및 재배포 금지내년 헤파린나트륨 원료의약품 매출은 1506억원, 영업이익은 286억원으로 이 연구원은 추산했다.

관련링크

댓글목록

등록된 댓글이 없습니다.