[바이오번역 한경바이오인투] “메디톡스, 2분기 영업이익 흑자전환…하반기 회복 지속”

페이지 정보

작성자바이오인투 작성일 21-08-17 10:26본문

<한경바이오인투는 (주)한국경제신문이 운영하는 제약, 임상, 의학, 약학 분야에 특화된 바이오산업 전문 번역업체입니다.>

신한금융투자 분석

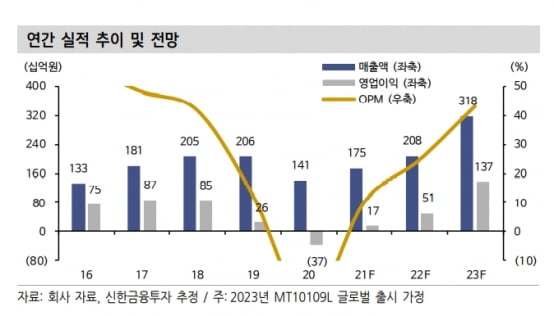

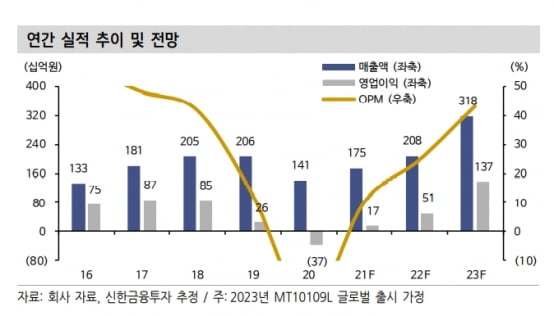

신한금융투자는 17일 메디톡스(196,100 +1.34%)에 대해 올 하반기는 보툴리눔 톡신 제제 매출 회복과 미국 액상형 톡신 품목허가 신청 등으로 기대할 것이 많다고 했다. 투자의견 ‘매수’와 목표주가 30만원을 유지했다.

메디톡스는 올 2분기에 연결 재무제표 기준 매출 439억원을 기록했다. 전년 동기 대비 5.6% 늘었다. 영업이익은 44억원으로, 2019년 3분기 이후 7분기 만에 흑자전환했다.

톡신 매출 회복과 에볼루스로부터 받은 경상기술사용료(로열티) 등이 호실적을 이끌었다는 분석이다. 이온바이오파마와 합의로 받은 지분가치 약 394억원도 순이익에 반영됐다.

메디톡스는 올 2분기에 연결 재무제표 기준 매출 439억원을 기록했다. 전년 동기 대비 5.6% 늘었다. 영업이익은 44억원으로, 2019년 3분기 이후 7분기 만에 흑자전환했다.

톡신 매출 회복과 에볼루스로부터 받은 경상기술사용료(로열티) 등이 호실적을 이끌었다는 분석이다. 이온바이오파마와 합의로 받은 지분가치 약 394억원도 순이익에 반영됐다.

메디톡스의 2분기 톡신 매출은 196억원으로, 전분기 대비 55.6% 늘었다. 이동건 연구원은 “1분기부터 톡신 제품들의 허가취소 집행정지 및 국가출하승인 획득으로 톡신 정상화가 본격화 됐다”고 말했다.

이어 “에볼루스로부터 유입된 로열티는 20억~30억원 수준으로 판단된다”며 “하반기로 갈수록 로열티 유입은 확대될 전망”이라고 했다.

하반기에도 성장은 지속될 것으로 내다봤다. 이 연구원은 메디톡스의 하반기 매출 및 영업이익을 각각 989억원과 171억원으로 추산했다. 상반기 대비 각각 232억원, 171억원 늘어날 것이란 예상이다.

이어 “에볼루스로부터 유입된 로열티는 20억~30억원 수준으로 판단된다”며 “하반기로 갈수록 로열티 유입은 확대될 전망”이라고 했다.

하반기에도 성장은 지속될 것으로 내다봤다. 이 연구원은 메디톡스의 하반기 매출 및 영업이익을 각각 989억원과 171억원으로 추산했다. 상반기 대비 각각 232억원, 171억원 늘어날 것이란 예상이다.

하반기 톡신 매출은 447억원으로 상반기 대비 39%, 작년 하반기 대비 105% 늘어날 것으로 추정했다. 그는 “코로나19 이후 이연된 미용 수요와 톡신 전품목의 허가취소 집행정지 및 국가출하승인 획득 등으로 호실적의 근거는 충분하다”고 말했다.

애브비로 기술이전한 액상형 톡신 ‘MT10109L’의 품목허가 신청서(BLA) 제출도 기대했다. MT10109L은 지난 1월 글로벌 임상 3상을 마쳤다. 미국 식품의약국(FDA)과 사전 미팅을 거쳐 연내 BLA를 제출할 것이란 예상이다.

애브비로 기술이전한 액상형 톡신 ‘MT10109L’의 품목허가 신청서(BLA) 제출도 기대했다. MT10109L은 지난 1월 글로벌 임상 3상을 마쳤다. 미국 식품의약국(FDA)과 사전 미팅을 거쳐 연내 BLA를 제출할 것이란 예상이다.

이 연구원은 “MT10109L의 잔여 단계별기술료(마일스톤)는 약 3000억원으로, BLA 제출 이후 성공확률이 높아지면서 가치도 상승할 것”이라며 “잔여 마일스톤 수령에 따른 큰 폭의 실적 개선도 기대한다”고 했다.

그는 “하반기는 우려할 이슈보다는 기대할 것이 많은 시점”이라며 “국내 톡신 비교(Peer) 기업에 비해 균주 출처 논란에서 자유롭다는 점 역시 주가수준(밸류에이션) 프리미엄 요인으로 작용할 것”이라고 판단했다. 김예나 기자

김예나 기자

ⓒ 한경닷컴, 무단전재 및 재배포 금지그는 “하반기는 우려할 이슈보다는 기대할 것이 많은 시점”이라며 “국내 톡신 비교(Peer) 기업에 비해 균주 출처 논란에서 자유롭다는 점 역시 주가수준(밸류에이션) 프리미엄 요인으로 작용할 것”이라고 판단했다.

관련링크

댓글목록

등록된 댓글이 없습니다.